"Джек. Мои годы в GE" - читать интересную книгу автора (Бирн Джон Л., Уэлч Джек)

Глава 16 GE Capital: двигатель роста

Июньским вечером 1998 года я просматривал дома описание сделок для обсуждения на завтрашнем заседании совета директоров GE Capital. В этом списке оказалось самое странное предложение за двадцать лет моей работы в совете директоров.

Его автор предлагал приобрести у группы обанкротившихся и перешедших в собственность государства финансовых организаций в Таиланде пакет автомобильных кредитов на $1,1 млрд. Я знал, что Таиланд переживает худшую в своей истории рецессию, и только нашему подразделению там удавалось с трудом сводить концы с концами.

Я объяснил Джейн суть предложения и добавил: «Мы отделаемся от этой идеи за пять минут, автору даже не удастся присесть».

Ведь эти заседания — не скучные плановые встречи, а ожесточенные споры между 20 директорами с совокупным опытом работы более 400 лет в различных направлениях бизнеса. Каждый год мы финансируем миллиарды предприятий и на ежемесячных заседаниях совета директоров разбираем потенциальные сделки по косточкам, обсуждая их обоснованность.

За плечами у совета директоров — тысячи решений, принятых после скрупулезного исследования предложений. Все они проходят жесткий предварительный отбор, но все равно примерно каждое пятое возвращается на доработку.

Прочитав предложение сделки в Таиланде, я был уверен, что оно отправится в мусорную корзину. Его автор — Марк Норбом, глава отделения GE Capital в Таиланде, предлагал нам образовать совместное предприятие с Goldman Sachs и стать владельцами каждого девятого автомобиля в этой стране. Для этого нам пришлось бы нанять около 1000 сотрудников, чтобы разрабатывать условия ссуд, собирать платежи и распоряжаться изъятыми за неуплату машинами. Но зато кредитный портфель достался бы нам за 45 % номинальной стоимости.

На следующее утро я с улыбкой появился на заседании совета директоров в Фэрфилде: «Как насчет автомобильных кредитов в Таиланде? Мне не терпится их обсудить».

Когда мы наконец добрались до предложения Марка, я нахмурился, покачал головой и спросил: разве мы сможем нанять и обучить 1000 человек за несколько месяцев?

Ответ Марка меня приятно удивил: оказалось, его команда уже провела собеседования с 2000 кандидатов, предварительно отобранных из 4000 человек, и подготовила 1000 контрактов — на случай, если предложение будет принято. Марк рассказал нам, что автомобиль — одна из самых больших ценностей для таиландцев. Чтобы его не изъяли за неуплату кредита, они готовы отказаться от большинства других вещей.

В конце концов после нескольких добродушных шуток мы приняли это предложение. Этот пример наглядно доказывает, что хорошая презентация и энтузиазм сотрудника могут в корне изменить ситуацию.

Я пришел на заседание с мыслями: «Мы поднимем его на смех», а ушел, думая: «Здорово это у него получилось!»

Марк оказался прав: за следующие три года компания построила в Таиланде прибыльный бизнес по выдаче и обслуживанию автомобильных кредитов. После этой сделки мы приобрели еще несколько проблемных активов в Азии, и все они принесли выгоду GE и местной экономике.

Марк тоже достиг успеха: он стал президентом GE Japan.

Благодаря тысячам сделок, подобных таиландской, GE Capital удалось превратиться в одно из самых ценных подразделений компании. Я впервые детально ознакомился с его операциями в 1978 году. В тот год подразделение заработало $67 млн. на активах стоимостью $5 млрд. (В 2000 году подразделение заработало $5,2 млрд. — 41 % общей прибыли GE, а ее активы превысили $370 млрд.)

История феноменального успеха GE Capital рассказывалась многократно. Но мало кто за пределами компании знает, какой целеустремленности, находчивости и предпринимательского таланта потребовал этот успех.

В 1978 году я сумел разглядеть в GE Capital не просто здоровый бизнес, но и удивительные возможности, возникающие в результате сочетания двух компонентов: денег и мозгов.

Большую часть жизни я занимался материальным производством, где каждый цент давался с большим трудом. Поэтому получение прибыли в этом подразделении казалось невероятно легким. Например, вложения в лизинг самолетов приносили не менее 30 % прибыли.

Я увлекся идеей создания нового бизнеса. А что если направить поток денежных средств, генерируемый производственными направлениями, на совершение нестандартных финансовых сделок, но проводить их со свойственной нам дисциплинированностью и расчетливостью, думал я. Чтобы реализовать эту идею, потребовались правильные люди.

Деннис Даммерман часто напоминал мне изречение Бенджамина Франклина: «Проценты не получишь, если не сумел собрать основную сумму». К счастью, в GE Capital уже существовала культура, в которой сотрудники заранее продумывали до мелочей каждую сделку, потому что знали: если после ее заключения что-то пойдет не по плану, персональной ответственности не избежать.

Я был уверен, что перед нами открываются огромные возможности, но для начала подразделению нужно было придать необходимый вес. Вложив больше средств в GE Capital и наняв более эффективных сотрудников, мы могли бы сделать огромный шаг вперед.

К счастью, за игрой в пинг-понг на Гавайях я нашел Ларри Боссиди. Именно он вместе с Джоном Стейнджером (СЕО подразделения) произвел основательные перемены в GE Capital. Еще на первой встрече я понял, что обескураживало Ларри: в 1978 году GE Capital было в компании «сиротой». Когда-то в подобном положении я застал подразделение пластмасс. Ларри хотел вывести GE Capital на ведущие роли; когда-то он работал аудитором в GE Capital и знал, что для этого нужно предпринять.

Первым шагом в преобразовании GE Capital стало назначение Ларри директором по операционным вопросам. Как и я, Ларри был далек от идеала высшего руководителя GE. Его стиль в одежде оставлял желать лучшего: Ларри всегда можно было узнать со спины по вылезшему из-за пояса «хвосту» рубашки, а его летний костюм отличался от зимнего лишь белым поясом и белыми лакированными туфлями. (Зато сейчас, достигнув заметных успехов в бизнесе, Ларри смог бы украсить обложку журнала GQ.)

Он часто работал допоздна и по выходным, но был отличным семьянином и помогал своей жене Нэнси воспитывать их девятерых детей. Трое из них пришли потом работать в GE.

У нас с Ларри были одинаковые взгляды на многие вещи, особенно на управление персоналом. Мы одинаково тщательно исследовали сотрудников не только на Сессиях Си, но и на ежемесячных заседаниях совета директоров. Каждый сотрудник, предложивший сделку, должен был выдержать «допрос с пристрастием» и убедить нас в ее обоснованности (впрочем, потом некоторым приходилось объяснять, как они будут искать выход из создавшегося положения).

Проработав с GE Capital 23 года, я могу разделить его рост на четыре этапа. Сначала с 1977 до 1985 года СЕО подразделения Джон Стейнджер и Ларри Боссиди переманили к себе часть наших лучших сотрудников. Во второй половине 1980-х Боссиди (уже на посту вице-президента) и СЕО Гэри Вендт добились быстрого роста с помощью череды приобретений.

В 1990-е годы Вендт и директор по операционным вопросам Денис Нейден превратили GE Capital в глобального игрока на рынке финансовых услуг, заключив ряд беспрецедентных сделок. Сейчас Нейден, уже на должности СЕО, и директор по операционным вопросам Майк Нил занимаются внедрением методики «Шесть сигм» и принципов электронного бизнеса.

Когда я оглядываюсь на годы непрерывного роста прибыли этого подразделения, темп которого выражается двузначными цифрами, иногда возникает ощущение нереальности. Я еще помню, как мучительно размышлял над одной сделкой стоимостью в $90 млн. в GE Capital. Сейчас эта сумма бледнеет по сравнению с теми же автомобильными кредитами в Таиланде и миллиардами долларов, которые мы выделяем на заседаниях совета директоров, но в 1982 году это были для нас большие деньги.

Мы обсуждали тогда эту сумму с Ларри Боссиди и Деннисом Даммерманом на встрече руководства GE Capital в Пуэрто-Рико. Вопрос заключался в том, покупать ли нам страховую компанию American Mortgage Insurance у фирмы Baldwin United. Мы ломали голову над предложением и беспокоились о возможных осложнениях — ведь на тот момент это была самая крупная сделка GE Capital.

Конечно, восприятие таких вещей зависит от размаха деятельности. До приобретения American Mortgage Insurance в 1983 году Деннис собственноручно подписывал все выдаваемые страховые полисы: его страховое отделение было таким небольшим, что не могло позволить себе факсимиле. Но после заключения сделки мы стали крупным игроком в страховом бизнесе.

А в следующем, 1984 году $90 млн. уже показались нам небольшой суммой: мы купили за $1,1 млрд. Employers Reinsurance Corp. (ERC) — одну из трех крупнейших компаний в США по перестрахованию имущества от несчастных случаев. Джон Стейнджер и Деннис Даммерман рассматривали возможность ее приобретения еще в 1979-м, когда она попросила нас стать «белым рыцарем» и защитить ее от нежелательного поглощения компанией Connecticut General Insurance. Наши страховые активы были невелики, a Connecticut General Insurance была крупным игроком в отрасли, поэтому ERC склонялась в сторону нашего предложения, но потом ERC посчитала, что их идеальный «белый рыцарь» вообще не должен разбираться в страховании, и заключила сделку с нефтяной компанией Getty Oil. А через несколько лет ее приобрела другая нефтяная компания — Texaco, что стало одной из самых громких сделок десятилетия. Но Texaco не нужна была компания-перестраховщик, и тут благодаря проведенной в 1979 году подготовительной работе мы смогли быстро взять ERC под свое крыло. Подписи под соглашением о сделке стоимостью $1,1 млрд. поставили я и Джон Маккинли — СЕО компании Texaco.

Тогда мы еще были крошечным игроком на этом рынке. Приехав в Фэрфилд после заключения сделки, команда ERC сообщила, что по итогам года финансовые показатели оказались ниже запланированных и прописанных в соглашении о сделке.

Я тут же захотел получить скидку. Посредником в переговорах с ERC выступал мой друг — Джон Вайнберг из Goldman Sachs. Я позвонил ему, помешав играть в гольф, с гневной тирадой о недостаточной прибыли, и попросил уговорить Маккинли скорректировать условия сделки.

К счастью, Маккинли оказался джентльменом и согласился уступить $25 млн. от первоначальной цены. В итоге мы заплатили $1,075 млрд. Сегодня неловко об этом вспоминать, но тогда я был новичком на должности СЕО и временами перегибал палку.

Приобретение ERC стало для нас большим шагом вперед. Долгое время дела в ERC шли прекрасно: чистая прибыль компании выросла со $100 млн. в 1985 году до пикового показателя в $790 млн. в 1998-м, но затем возникли трудности — неблагоприятные условия ценообразования и ураганы в 1998 и 1999 году, и в 2000-м мы заработали всего $500 млн.

Чтобы вернуть прежние темпы роста ERC, мы назначили нового СЕО — Рона Прессмана. У него есть нужные качества: ум, дисциплина, опыт работы аудитором и построения очень прибыльного направления недвижимости. Сейчас ценообразование улучшилось и внедряется программа «Шесть сигм». Если погода будет нам благоприятствовать, Рон добьется возвращения хороших показателей.

В 1980-е годы мы двигались небольшими шагами, тщательно прощупывая почву перед выходом на каждый рынок.

У нас не было масштабного стратегического видения для GE Capital.

Из-за огромных размеров рынков нам не нужно было стремиться к первому или второму месту. Для роста GE Capital достаточно было с толком использовать финансовые возможности и лучшие умы GE.

В 1970-е годы главным направлением было традиционное кредитование потребителей — ипотека, автомобили в лизинг — и в некоторой степени инвестиции в транспорт и недвижимость.

В 1980-е мы стали уделять больше внимания росту при сохранении жесткого контроля над рисками. Мы не стали менее консервативны, чем в 70-х. Просто мы нанимали уникальных сотрудников и выделяли им ресурсы для воплощения хорошо обоснованных идей.

И рост не заставил себя долго ждать — сделки посыпались со всех сторон. За последние двадцать лет в GE Capital резко вырос сектор по управлению оборудованием — от грузовиков и железнодорожных вагонов до самолетов. Мы стали активно заниматься кредитными картами под частными марками и больше работать с недвижимостью. В 1977 году подразделение работало всего в нескольких финансовых нишах, а в 2001-м у него было уже 28 различных направлений бизнеса.

И это убедительно доказывает, как важно привлекать лучших сотрудников. У нас работали и работают потрясающие таланты — Ларри Боссиди, Деннис Даммерман, Норм Блейк, Боб Райт, Гэри Вендт и Денис Нейден. Все они в итоге заняли посты СЕО внутри GE или в других компаниях.

Идеальным примером карьерного роста может служить Денис Нейден. Он пришел к нам в 1977 году, сразу после окончания университета штата Коннектикут, на позицию администратора по маркетингу в отделе финансирования железнодорожного и авиатранспорта. За двадцать лет он значительно продвинулся по карьерной лестнице, стал верным помощником Вендта, а в 1998 году занял пост СЕО подразделения.

Благодаря сотрудникам из производственных отделений GE Capital смогло приобрести опыт в таких областях, как заключение сделок и управление операциями. Половина нынешних высших руководителей GE Capital Services получила свой первый опыт, работая на производстве.

Наши менеджеры хорошо знали, как управлять подразделениями. Если сделка приводила к неудачным последствиям, мы прибегали к списанию только в крайнем случае — чаще всего исправляли ситуацию сами. У нас был опыт, необходимый для управления любыми активами.

Например, когда в 1983 году фирма Tiger International не смогла в срок возвратить кредит, мы вмешались и стали компанией по лизингу железнодорожных вагонов. Когда некоторые из наших пассажирских самолетов после окончания срока лизинга простаивали из-за падения спроса, мы переоборудовали их для перевозки грузов и основали Polar Air — независимую грузовую авиакомпанию. Позже этот опыт помог нам приобрести лизинговую компанию Polaris, а затем расширить бизнес с помощью активов ирландской авиакомпании Guinness Peat Aviation в 1993-м и 1994-м.

Сегодня наше отделение GE Capital Aviation Services (GECAS) управляет активами стоимостью $18 млрд.

Мы выстраивали GE Capital постепенно, заключая крупные и мелкие сделки, причем большинство серьезных предложений рассматривалось на ежемесячных заседаниях совета директоров. Компания всегда с осторожностью шла на риск в области финансовых услуг. Нельзя сказать, что дисциплина работы с риском в GE Capital ужесточилась с 70-х годов, но и мягче она тоже не стала. Любые сделки с ценными бумагами на сумму, превышающую $10 млн., рассматривались на совете директоров.

С ростом отделения мы не меняли количество уровней, необходимых для утверждения сделок.

Я участвовал в принятии решений почти по всем сделкам, и на мне частично лежит ответственность за их результаты — хорошие или плохие. Например, в 1980-е мы поддались общему увлечению LBO — выкупами контрольных пакетов компаний за счет кредита — и в 1989 году профинансировали выкуп Patrick Media, компании, занимающейся наружной рекламой, с приличным потоком средств и приемлемыми темпами роста. Меня беспокоило лишь одно: компанию продавал Джон Клудж, директор Metromedia, прославившийся умением заключать выгодные сделки.

Я не очень разбирался в наружной рекламе, но знал, что нельзя покупать, когда Клудж продает. Я познакомился с ним еще на переговорах о приобретении Сох Cable. Джон мне нравился как человек, но я знал его как проницательного инвестора. Жаль, что я не послушался своего инстинкта и не отказался от сделки с Patrick Media. Когда в конце 1980-х использование рекламных щитов резко снизилось, мы купили эту компанию, чтобы избежать списания $650 млн. Нам удалось вывести компанию из кризиса, и в итоге мы продали ее со скромной прибылью в 1995 году.

В 1988-м мы осуществили LBO розничной сети магазинов Montgomery Ward. Сначала все шло хорошо: наш партнер на условиях 50/50 — Берни Бреннан — попал в список 400 богатейших людей мира по версии журнала Forbes, и сеть процветала, но потом столкнулась с трудностями и, несмотря на все усилия менеджеров, покатилась под гору, а в 2000 году обанкротилась.

Однако удачных сделок было гораздо больше, и они отличались огромным разнообразием. Например, мы занялись автомобильными аукционами. Мне нравилось это направление; я познакомился с ним во время неудачных переговоров по Сох Broadcasting в 1980 году. Компании Сох принадлежала ведущая фирма по автомобильным аукционам — Manheim. Предоставление таких услуг не требовало серьезных инвестиций, но могло приносить высокие прибыли. Тогда направлением автомобильного лизинга занимался Эд Стюарт; в начале 1980-х он скупил более 20 небольших аукционных компаний и в итоге образовал совместное предприятие с Ford Motor на условиях 80/20.

Эти аукционы напоминали блошиные рынки и проводились на площадке с деревянными трибунами, а с лотков вокруг продавали хот-доги, бобы и кожаные ремни Harley Davidson. Подержанные машины уходили с торгов буквально каждую минуту. Но в конце концов нам пришлось избавиться от этого направления — опять из-за Manheim. Они были гораздо крупнее нас и имели возможность консолидировать отрасль. В начале 1990-х мы продали им наше подразделение автомобильных аукционов.

В 1986–1998 годах у руля GE Capital стоял Гэри Вендт. Он добился устойчивого роста и предложил совету директоров многие из лучших сделок, проявляя в их поиске и подготовке изобретательность и творческий подход. Он не только умел находить лучшие варианты, но и обладал редкой способностью превращать посредственные в хорошие.

Гэри был инженером по образованию, закончил программу МВА в Гарварде и обладал врожденным талантом переговорщика. До того как прийти в GE Credit на позицию менеджера по финансированию недвижимости в 1975 году, он работал в инвестиционном трасте недвижимости, помогая должникам и кредиторам достичь соглашения о возврате долга. В 1984-м Гэри стал директором по операциям GE Capital, а в середине 1986 года Ларри Боссиди назначил его на пост СЕО подразделения GE Capital вместо Боба Райта, который стал руководителем NBC.

К 1991 году Ларри Боссиди — наш 55-летний вице-председатель — задумался о дальнейшем карьерном росте. Такой возможности в GE у него не было, так как мне предстояло работать СЕО еще 10 лет. Ларри стремился возглавить крупную компанию и получил подходящее предложение от хедхантера Джерри Роша из Heidrick amp; Struggles.

В конце июня Ларри пришел ко мне в кабинет с этой новостью.

— Джек, ты знаешь, что мне нужно расти. Я не хочу просидеть здесь до конца своей карьеры. Мне поступило предложение, и я его приму.

— Когда именно? — спросил я.

— Об этом будет объявлено завтра.

— Значит, ты уже все решил?

— Я не могу упускать такой шанс, — ответил он.

Мы оба расчувствовались — ведь мы дружили еще с 1978 года, когда сыграли на Гавайях в пинг-понг и я убедил его остаться в GE. Мы даже всплакнули, а под конец встречи обнялись.

Ларри сообщил мне, что возглавит компанию AlliedSignal, которая нуждалась в радикальных переменах. К тому же ее штаб-квартира находилась в Нью-Джерси, и ему с семьей не пришлось бы переезжать.

Когда потом мне позвонил Рош, я сказал ему:

— Джерри, я и плачу, и радуюсь. Я плачу, потому что вы забираете моего лучшего друга и лучшего сотрудника. Но я радуюсь, потому что он способен возглавить любую компанию и несомненно добьется успеха на новом посту.

В 1990-е годы Гэри Вендт стремился к новым завоеваниям и призвал свою команду не беспокоиться, если при этом они будут иногда нести потери. Он говорил: «Мы выиграем эту войну, но надо захватывать территории».

Инициативой глобализации занимались все отделения, но GE Capital воплощала ее эффективнее всего. Когда в Европе начался резкий экономический спад, Гэри с его командой стали уделять этому региону большое внимание. В 1994 году они приобрели активов на $12 млрд., причем более половины — за рубежом. А в 1995-м им удалось увеличить этот показатель более чем вдвое.

Подразделение активно росло на глобальном уровне, приобретая компании потребительского кредита, кредитные карточки под частными марками и компании по лизингу грузовиков и железнодорожных вагонов.

Историй об этих сделках хватило бы на много томов: например, во время летнего отпуска в 1995 году Гэри и директор по развитию бизнеса GE Capital по Европе Кристофер Маккензи отправились в путешествие по Восточной Европе в мини-автобусе. Они вернулись с новыми силами и идеями по сделкам в этом регионе и готовым предложением приобрести банк в Будапеште. Нам нравилась Венгрия, а банк удачно подошел нашему отделению осветительных приборов, который стал крупным работодателем в этой стране.

Мы также приобрели банки в Польше и Чехии и благодаря этому начали заниматься там ссудами частным лицам. В покупке банка в Чехии был забавный момент: у его владельца были еще и компания по распространению бытовой техники и склад, загруженный произведенными в России телевизорами. Мы согласились приобрести банк, но только после того, как его владелец сумел убедить нас, что мы не получим «в нагрузку» направление бытовой техники.

Сегодня все три банка приносят небольшую чистую прибыль, около $36 млн. в год. Все это — выгода от того летнего путешествия Гэри.

Еще один забавный случай произошел в 1996 году, когда Дэйв Ниссен, СЕО глобального направления потребительского кредитования, предложил совету директоров приобрести Pet Protect — вторую по величине британскую компанию по страхованию жизни и здоровья кошек и собак. На первый взгляд это предложение казалось таким же нелепым, как автомобильные кредиты в Таиланде.

Дэйв начал презентацию словами: «Эта собака еще поохотится».

Я не очень разбирался в рынке страхования домашних животных, но оказалось, что он растет на 30 % в год, а ежегодные страховые взносы составляют $90 млн. По доле застрахованных кошек и собак Британия уступала только Дании — 5 % и 17 % соответственно, так что эта сделка могла оказаться очень выгодной.

Джим Бант, член совета директоров и управляющий финансами GE Capital, решил пошутить в своей оценке предложения и написал, что «основная страховка будет покрывать оплату гостиницы для собаки, если ее владелец вдруг попадет в больницу, но не катастрофический убыток в результате собачьих укусов».

Не разбираясь в страховании домашних животных, мы все равно одобрили сделку, так как доверяли ее инициаторам.

В описанном случае на кону была небольшая сумма — $23 млн., но мы рассматривали и множество крупных сделок, задавая серьезные вопросы. Например, в 1997 году Ниссен предложил приобрести Bank Aufina — подразделение потребительского кредитования в крупном швейцарском банке.

Сначала я возражал: ведь швейцарские банкиры — асы в своем деле, разве они согласятся продать что-то стоящее? Это казалось нелогичным. Но Ниссен объяснил, что швейцарские банкиры — настоящие банкиры: они предпочитают крупные сделки и больше заинтересованы в глобальной инвестиционной банковской деятельности. С такой точки зрения ссуды физическим лицам и автомобильные кредиты — второстепенное направление.

В итоге мы купили в Швейцарии две компании, а в 2001 году они заработали $78 млн.

Эти сделки были частью составленного Ниссеном плана построения глобальной компании по кредитованию потребителей. Первым значительным шагом стало приобретение в 1990 году направления кредитных карт под частной маркой Burton Group — крупнейшей розничной сети по торговле одеждой в Великобритании. Эта сделка принесла GE Capital значительное присутствие в Европе. В следующий год Дэйв добавил к этому кредитные карты под марками британских универмагов Harrods и House of Fraser.

Директор Harrods отличался требовательностью и необычным стилем ведения переговоров. Если ему что-то не нравилось, он выходил из зала со словами, что вернется через пять минут и хочет услышать более подходящий ответ. Когда он вышел в десятый раз, Ниссен и его команда написали на листах бумаги крупными буквами: «ИДИТЕ К ЧЕРТУ!»

Когда директор Harrods вернулся в зал, они подняли листы с этим посланием. Он рассмеялся, что разрядило обстановку, и вскоре сделка была заключена.

Пока Гэри и Денис стимулировали рост на глобальном уровне, в США тоже происходили бурные события. Многие интересные сделки предлагал Майк Гаудино — директор по коммерческому финансированию. Если я каждый день искал компании, которые хотел приобрести, то Майк — компании, которые он хотел спасти. Майк любит повторять, что рейтинг более чем половины американских компаний ниже инвестиционного. Он каждый год предлагает совету директоров шесть-семь компаний, которые обречены на банкротство или уже объявили о нем. Майк оценивает не только их руководство, но и нашу способность взыскать долги с их дебиторов. Иными словами, он рассматривает компании «снизу вверх» — хотя мы обычно делаем наоборот.

Хороший пример — крупная канадская розничная сеть Eatons, у которой в 1997 году начались финансовые трудности. Другие кредиторы отказались иметь с ней дело, но Майк попросил у совета директоров одобрить займы на $300 млн., чтобы помочь Eatons избежать банкротства. После следующего спада компанию все-таки пришлось ликвидировать, но Майку удалось вернуть наши вложения и все прогнозируемые прибыли до последнего цента. Ему удалось добиться такого доверия в компании, что за последние шесть лет совет директоров отверг только одну из 200 с лишним предложенных им сделок. И если в 1993 году его направление находилось на грани окупаемости, то в 2000-м оно принесло компании почти 300 млн. чистой прибыли.

Гэри Вендт стал первоклассным экспертом и превратил развитие бизнеса в важную часть культуры GE Capital. Каждый день поиском возможных приобретений занимались не только двести с лишним специальных сотрудников, но и все исполнительные руководители подразделения. Журнал Harvard Business Review назвал GE Capital образцом успешной интеграции приобретенных компаний и подробно рассказал, как именно Гэри с его командой заключали такие сделки — а примеров была масса.

В 1990-е годы Гэри и Денис Нейден заключили более 400 сделок с активами, стоимость которых превышала $200 млрд.

Гэри всегда искал хорошую сделку и не упускал возможностей поторговаться. Денис Нейден вспоминает, как однажды в Гонконге Гэри зашел в магазин, чтобы купить радиоприемник, и торговался почти час, но все-таки сбил цену и ушел довольный покупкой. Однако счастье длилось недолго: увидев в соседней витрине такой же приемник по еще более низкой цене, Гэри не мог успокоиться все выходные.

Еще он любил составлять стратегии «продаж» сделки совету директоров. Майк Нил вспоминает, как в 1999 году он представил Гэри свое первое предложение для совета директоров. Майк хотел приобрести Contel Credit — фирму по лизингу в сфере телекоммуникаций. Во время презентации Гэри сидел со скучающим видом и заговорил только под конец: «Майк, я никогда не слышал ничего хуже. Но у нас есть другая сделка — более крупная и интересная. Она связана с коммерческой авиацией. Мы позволим изложить ваше предложение совету директоров, но только перед нашей презентацией. Джек редко отказывается от двух сделок подряд, и когда вашу сделку отвергнут, нашу примут». Майк так и сделал, и… мы поддержали его, а предложение Гэри отклонили.

Мы яростно спорили из-за многих решений, но Гэри очень часто выходил победителем.

За несколько лет до того, как в Японии были разрешены иностранные инвестиции, Гэри послал туда небольшую команду по развитию бизнеса, чтобы искать возможности. В середине 1990-х годов в японской экономике начался спад, в банковском и страховом секторах оказалось слишком много задолженностей и неудачных инвестиций. Эти секторы нуждались в новом капитале и новых собственниках. И как только Япония приоткрыла свою экономику для иностранных инвестиций, GE Capital получил фору благодаря подготовительной работе Гэри.

Первой сделкой в 1994 году было приобретение за $1 млрд Minebea — филиала потребительского кредитования в компании по производству шарикоподшипников. Вместе с Джеем Лэпином, который возглавлял GE Japan, Гэри подготовил несколько новаторских сделок в области потребительского кредитования, страхования и лизинга оборудования. Джей — бывший юрист в отделении бытовой техники GE — отлично подошел на роль регионального руководителя, упорно завоевывая доверие регулирующих органов и делового мира Японии. Джей любил эту страну и ее жителей, и они отвечали ему взаимностью. Он проводил у себя дома вечеринки, и во время командировок я познакомился там со многими СЕО крупных корпораций и ключевыми лидерами мнений в стране.

К 1998-му работа в Японии уже шла полным ходом: в тот год команда GE Capital подготовила еще две сделки в сфере страхования жизни, потребительского кредитования и лизинга, которые помогли нам стать крупным игроком на рынке финансовых услуг Японии.

В феврале началась работа над первой сделкой: образованием совместного предприятия стоимостью $575 млн. с компанией по взаимному страхованию жизни Toho Mutual Life Insurance. Эту сделку представил совету директоров Майк Фрейзер — еще один бывший аудитор GE. Когда-то он работал под моим началом в Фэрфилде, разыскивая по всему миру лучшие методы работы, а в начале 1980-х был президентом GE Japan. В США Майк построил сильную страховую компанию, успешно интегрировав 13 приобретенных по отдельности фирм. А теперь он решил «застолбить участок» в Японии при уверенной поддержке Гэри.

Сначала я сопротивлялся этой сделке: ведь компания Toho обанкротилась, и меня пугал размер этого приобретения. Мы вторгались на неизвестную территорию со своими законами, и я хотел убедиться, что Майк и его команда скрупулезно оценили все риски. Мы долго обсуждали эту сделку, и в декабре Майк несколько раз съездил в Токио и обратно, чтобы успокоить и нас, и продавца. В итоге соглашение было подписано.

В июле 1998 года было объявлено о второй сделке: мы приобретали за $6 млрд. направление потребительских ссуд у Lake — пятой по величине компании по кредитованию потребителей в Японии. Компания была практически банкротом, и на заключение очень запутанной сделки потребовалось почти три года работы. Зато в результате мы приобрели 600 филиалов и почти 1,5 млн. клиентов по всей Японии.

Дэйв Ниссен впервые предложил эту сделку в 1996 году и получил отказ: мы не захотели брать на себя обязательства этой компании. Второе предложение через год постигла та же участь. Но в 1998-м Ниссен и его команда предложили необычную структуру сделки. Мы покупали у Lake только направление по кредитованию физических лиц, а для управления остальными активами, например приобретенными ее владельцем произведениями искусства стоимостью примерно $400 млн., создавали отдельное предприятие. Мы также соглашались осуществить дополнительную выплату акционерам Lake, если достигнем определенных показателей прибыли.

Для заключения этой сделки нам пришлось убедить 20 разных банков в Японии о скидке с долговых обязательств компании Lake. Команда Ниссена даже прибегла к помощи аукционного дома Christie's для оценки картин Пикассо и Ренуара, висевших в офисах Lake. Мы не собирались приобретать эти дорогостоящие произведения искусства, но, если бы Lake удалось выручить средства от продажи этих и других активов, нам пришлось бы меньше платить, учитывая условие дополнительной выплаты с нашей стороны.

Прежде чем предлагать сделку с Lake совету директоров GE Capital, Ниссен со своей командой выработал ее детали на восьми предварительных заседаниях с Гэри, Деннисом Даммерманом и финансовым директором Джимом Парке.

Этот замысел мне понравился. Вскоре после приобретения Lake я играл в гольф с Уорреном Баффеттом,[24] и он вдруг заявил, что одобряет эту сделку. Я не представлял, что он так осведомлен о происходящем во всем мире, сидя в Омахе, но у него было множество каналов информации.

— Как вы узнали о Lake? — поинтересовался я.

— Это одна из лучших сделок, о которых я знаю, — ответил Уоррен. — Если бы не вы, я бы сам ее заключил.

В следующий раз Уоррен стал действовать агрессивнее, когда в 2001 году отделение GE Capital попыталось поучаствовать в реструктуризации компании финансовых услуг Finova. Баффетту принадлежало много облигаций Finova, и он пытался добиться соглашения об уплате долгов этого проблемного концерна. Я бы не отказался сотрудничать с Уорреном, но у него уже был партнер — Leucadia. Мы предложили свою цену за компанию; в ответ Уоррен улучшил свое предложение и получил контрольный пакет акций Finova.

В этот раз в роли стороннего наблюдателя оказались мы.

У Гэри Вендта были некоторые странности. Мы никогда не знали, откуда он появится и в каком настроении. Ему очень не нравилось кому-то подчиняться — ни Ларри Боссиди, ни Бобу Райту, ни мне. Гэри очень сердился, если начальник изредка ему в чем-то отказывал.

Когда начался поиск моего преемника на посту СЕО, в конце 1998 года наши пути с Гэри окончательно разошлись.

Подходящими кандидатами были президент Денис Нейден и исполнительный вице-президент Майк Нил. Денис проработал в GE 21 год и отличался огромной целеустремленностью и способностью разрабатывать структуру крупных запутанных сделок. Упорство — лучшая черта Дениса: он может выжать из сделки все до последней капли. У Гэри лучше всего получалось находить и предлагать идеи сделок, а у Дениса — осуществлять их.

Что касается Майка Нила, я всегда считал его душой GE Capital. Когда-то он работал в отделении поставок GE и, в отличие от большинства менеджеров, пришел в GE Capital без финансового опыта; но со временем Майк научился отлично разбираться в этом бизнесе. Самый большой плюс Майка — умение общаться: он вызывает симпатию, обладает хорошим чувством юмора и может разрядить напряженность удачной шуткой.

Джим Парке был директором по финансам с 1989 года и сыграл большую роль в росте подразделения. Он очень здравомыслящий человек и досконально знает свое дело.

А благодаря Деннису Даммерману, который три раза уходил и возвращался в GE Capital, мы были уверены, что знания и опыт перейдут к следующему поколению руководителей подразделения.

Когда была сформирована команда потенциальных преемников, мы с Гэри пришли к выводу, что он не хочет стать следующим СЕО. Гэри заслужил и получил достойное выходное пособие. Он также подписал договор о том, что определенное время не будет работать у конкурентов.

В июне 2000 года Conseco, компания по страхованию и финансовым услугам, оказалась на мели. После падения ее акций на 33 % в 1998-м и на 41 % в 1999-м компания отчаянно нуждалась в помощи. Главные акционеры Conseco, Ирвин Джейкобе и фирма Thomas Lee amp; Associates, хотели получить помощь от Гэри. Он идеально подошел бы на роль спасителя компании. К тому же Гэри наконец смог бы занять высший руководящий пост.

Мне нравилось, когда Джейкобе звонил мне и упрашивал освободить Гэри от обязательства не работать у конкурентов. Во время первого разговора Джейкобе спросил, сколько я хочу за то, чтобы отпустить Гэри.

— Ирвин, неужели вы думаете, что я буду действовать в ущерб себе?

Ирвин предложил $20 млн.

— Забудьте об этом, — ответил я. — Я его не отпущу. Он представляет для нас слишком большую ценность.

С каждым новым звонком Ирвин повышал предлагаемую сумму, но я стоял на своем.

Вскоре мне позвонил Дэвид Харкинс — член совета директоров Conseco и временно исполняющий обязанности CEO и председателя совета директоров. Дэвид тоже попытался меня уговорить, каждый раз немного повышая предлагаемую сумму. Через два дня мы договорились: я освобождал Гэри от условия не работать у конкурентов, а Conseco выкупала все обязательства GE перед Гэри и выпускала для GE 10,5 млн. варрантов на акции Conseco по цене $5,75 за акцию — рыночная цена на время соглашения.

От этой сделки выиграли все. Во-первых, Гэри нашел идеальную руководящую позицию, где ему никто не указывает, и с его умом он добьется чудесных результатов. Во-вторых, Conseco получила желаемое — ее акции выросли в цене. В-третьих, мы смогли «болеть» за Гэри с позиции наблюдателей.

После ухода Гэри я назначил Денниса Даммермана новым руководителем GE Capital Services, и он был избран вице-председателем GE. Затем мы повысили в должности директора по операционным вопросам Дениса Нейдена, сделав его президентом и СЕО. Я считал, что с таким внушительным послужным списком они уверенно поведут GE Capital в новое столетие. Они сохранили свою команду, и подразделение продолжило добиваться внушительных успехов. В 1999 и 2000 году стоимость приобретенных им активов составила $47 млрд., из которых $33 млрд. — за пределами США. А чистая прибыль GE Capital Services выросла в 2000 году до $5,2 млрд.

Но цифры — это еще не вся картина.

Я считаю, что положение лучше всего выражает диаграмма, которую показал Джим Колица, опытный директор отдела управления риском, на заседании совета директоров в июне 2001 года (см. соседнюю страницу).

GE Capital

|

|

|

Максимальный коммерческий риск, связанный с клиентом —

Акции, $10 млн. —

Предварительные встречи перед заседанием совета директоров —

Ежемесячные заседания совета директоров —

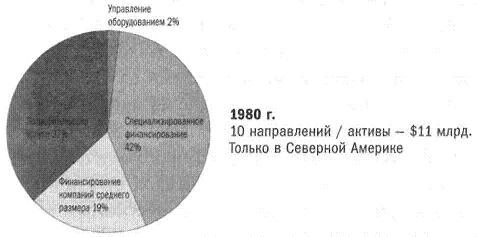

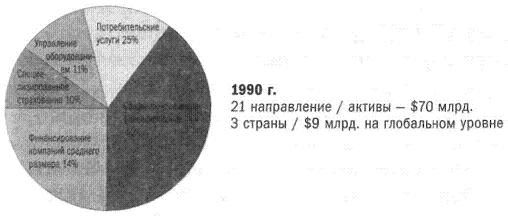

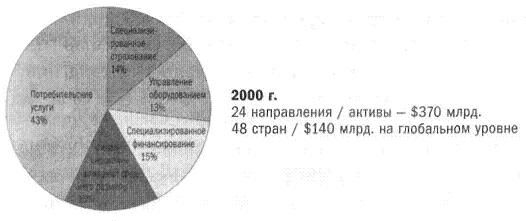

Она отражает рост, размах деятельности GE Capital Services и сдерживание рисков. Хотя в отдельных сделках были небольшие отклонения, разнообразие нашего бизнеса и философия контролируемого риска обеспечили постоянный рост. В 1980-м отделение GE Credit работало только в Северной Америке с 10 направлениями и активами на $11 млрд. А к 2001 году у GE Capital Services было 24 направления и активы на $370 млрд. в 48 странах.

GE Capital Services — это пример удачного сочетания финансов и производства: творческий подход сотрудников, свойственная производству дисциплина плюс деньги — все это привело к блестящим результатам.

| © 2024 Библиотека RealLib.org (support [a t] reallib.org) |